Prélèvement à la source en 2019 : quel taux choisir ?

Le taux « personnalisé » : applicable par défaut

Taux personnalisé, taux individualisé, taux neutre… Vous avez jusqu’au 15 septembre 2018 pour choisir le taux du prélèvement qui vous sera appliqué en 2019. Comment faire le bon choix ?

Le taux personnalisé est calculé par l’administration fiscale. Il vous a été généralement indiqué à l’occasion de votre dernière déclaration en ligne. Ce taux s’appliquera à tous les revenus soumis au prélèvement à la source de votre foyer fiscal. Il est différent du taux moyen qui figure sur votre avis d’imposition puisqu’il ne prend pas en compte vos réductions et crédits d’impôt. En 2019, vous devrez donc faire l’avance de ces avantages fiscaux à l’administration, qui vous les remboursera en fin d’année.

Entre janvier et août, votre taux personnalisé est calculé sur la base des revenus de l’avant-dernière année (2017). Entre septembre et décembre, le taux est réajusté en fonction de vos revenus de l’année précédente (2018).

Bon à savoir !

Le gouvernement a annoncé que les salariés de particuliers (employés de maison, etc.) ne seront soumis au prélèvement à la source qu’à compter du 1er janvier 2020.

Avec ce décalage d’un an, ces salariés ne paieront pas d’impôt en 2019. Ils devront donc payer en 2020 leurs impôts de 2019 et de 2020.

Le taux individualisé : pour adapter le taux à chacun des membres du couple

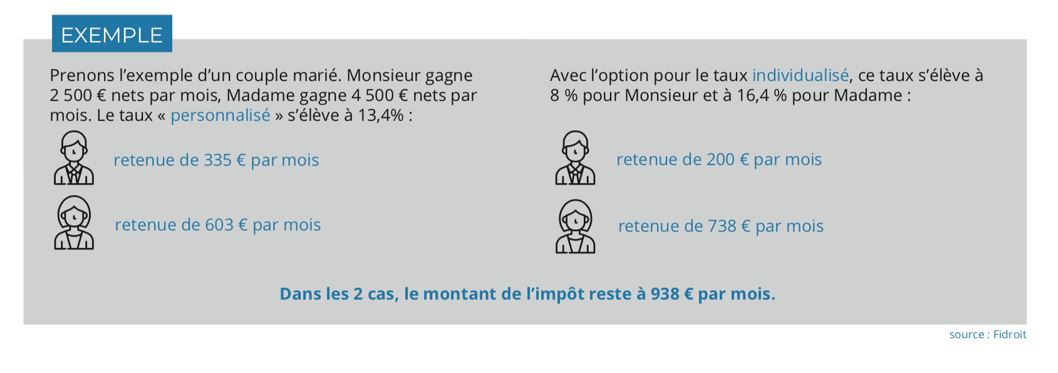

Le taux individualisé permet d’appliquer à chaque conjoint ou partenaire de PACS un taux calculé en fonction de ses « propres » revenus d’activité.

Ce taux n’a pas de conséquence sur le montant global d’impôt retenu à la source pour le couple. En effet, l’impôt est toujours calculé sur l’ensemble des revenus et en fonction du nombre de parts de quotient familial. C’est seulement sa répartition entre les membres du foyer qui change.

L’option pour le taux individualisé peut donc être intéressante si :

- vous préférez que chaque membre du couple soit prélevé proportionnellement à ses propres revenus d’activités (salaires, retraites etc.)

- en présence de montants de revenus très différents.

Le taux neutre : pour garder une certaine confidentialité

Si vous êtes salarié, vous pouvez demander à l’administration fiscale de ne pas communiquer votre taux personnalisé à votre employeur.

Vous pouvez alors demander l’application d’un taux neutre, fixé en fonction de votre rémunération, d’après une grille officielle.

En pratique, cela peut être judicieux si vous percevez des revenus du patrimoine (revenus fonciers, revenus de capitaux mobiliers, etc.). En effet, dans ce cas, votre taux personnalisé est forcément plus élevé que celui qui résulte de vos seuls salaires.

Mais attention : si la retenue à la source générée par le taux neutre est inférieure à votre taux (personnalisé ou individualisé), vous devrez calculer et acquitter un complément de retenue à la source. Si vous versez un montant inférieur au complément dû, des majorations seront appliquées par l’administration.

A l’inverse, si la retenue à la source est supérieure à votre taux spécifique (personnalisé ou individualisé), vous n’aurez pas de complément à régler mais le trop versé ne vous sera restitué que lors de la réception de votre avis d’imposition, c’est-à-dire en septembre de l’année suivante. Vous faites donc une avance de trésorerie à l’administration… C’est le prix de la confidentialité.

Le taux modulé : pour ajuster le taux aux changements de situation

Vous pourrez moduler votre taux de prélèvement en cas de changement de situation familiale ou de forte variation de vos revenus.

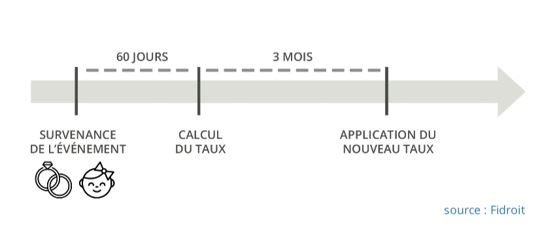

En cas de mariage, PACS, naissance, divorce ou rupture de PACS ou même décès, vous avez deux mois pour prévenir l’administration fiscale qui recalculera votre taux. Ce taux sera appliqué au plus tard le 3ème mois suivant la déclaration du changement.

En cas de variation significative de vos revenus, vous pouvez moduler à la hausse votre taux de prélèvement. De même, une modulation à la baisse est possible s’il existe un écart important (plus de 10 % et de plus de 200 €) entre le prélèvement prévu et le prélèvement souhaité. Attention aux erreurs de calculs qui peuvent entrainer des pénalités si la modulation à la baisse n’est finalement pas justifiée…